As estratégias dos principais fabricantes para ampliar seus negócios em um dos mais promissores mercados aeronáuticos do mundo

Coube aos franceses cunhar pela primeira vez a expressão “América Latina”. Adotaram tal designação justamente no período em que invadiram o México (1863-1868), durante o Império de Napoleão III, como forma de incluir a França entre os países com influência na região e, por consequência, excluir os anglo-saxões. A estratégia deu certo, pelo menos do ponto de vista linguístico, na medida em que se encontrou um ponto em comum entre as nações, que, no caso, restringia-se à origem de seus idiomas, o latim. Desde sua aparição, a expressão evoluiu para designar grande parte da América, que tem em comum algumas características culturais, étnicas, políticas, sociais e econômicas. A América Latina possui uma área superior a 21 milhões de quilômetros quadrados, o equivalente a 14,1% da superfície terrestre, compreende a maior parte do continente americano, com um total de 22 países. A população estimada é superior aos 570 milhões de habitantes. Um dos destaques da região é o crescimento de seu Produto Interno Bruto (PIB), que, em 2014, deverá ficar próximo aos 2,5%, índice similar ao previsto para os Estados Unidos, que devem crescer 2,6%, e superior ao prognóstico para a União Europeia, que crescerá apenas 1,1% esse ano. Embora as estimativas variem entre cada fabricante, a América Latina continua a ser um dos mercados mais importantes dentro da estratégia comercial para qualquer negócio na aviação, seja regular, executiva ou militar.

A aviação comercial regular na América Latina vem mantendo um ritmo de crescimento constante nos últimos 20 anos, ainda que muitas empresas tradicionais tenham desaparecido, como a Varig e a Mexicana. No mesmo período, grandes grupos se consolidaram, com destaque para a Latam, Avianca-Taca e Copa Airlines. A parceria entre a LAN e a TAM remonta ao início da década de 1990, quando ambas as empresas firmaram um pedido conjunto à Airbus, abrindo espaço para o consórcio europeu num território historicamente dominado por Boeing e McDonnell Douglas. Não por acaso, atualmente a região é um dos principais mercados da Airbus, que descreveu a América Latina em seu último prognóstico de mercado como “uma região com um crescimento vibrante”. A consolidação entre TAM e Lan se dá neste mês de março com a entrada da empresa brasileira na aliança One World.

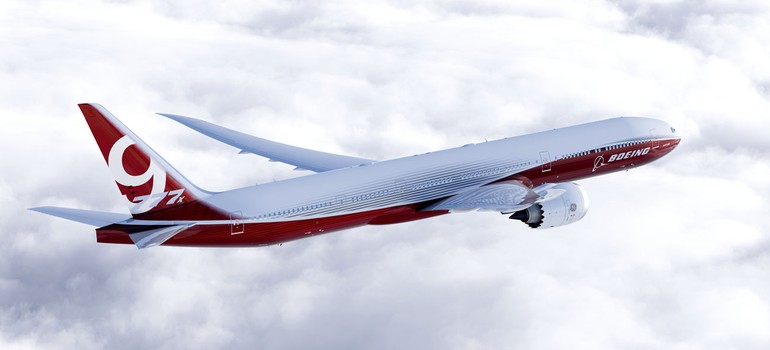

Airbus e Boeing prometem uma agressiva campanha para promover o A350 e o 777X

Segundo a Airbus, o crescimento econômico da região deverá gerar um aumento no tráfego de 5,2% ao ano nos próximas 20 anos. Tal crescimento deve demandar 2.279 novas aeronaves, sendo que, desse total, 74% serão destinados à ampliação da frota. Devido às características regionais, o mercado de maior crescimento será o de aviões de corredor único, com 1.794 novas aeronaves, o que explica o investimento da Airbus na promoção da nova família A320Neo na região, onde o modelo representa 56% do mercado e obteve mais de 180 pedidos. No lado oposto, a Boeing vem brigando para não apenas manter o mercado como também ampliar a participação da família 737Max, que hoje detém 44% do mercado latino e tem atraído especialmente as empresas low-cost, como a Gol, que padronizou sua frota com modelos 737NG e deverá migrar naturalmente para os novos 737Max. Além disso, especula-se que o grupo Latam possa também encomendar o novo 737, o que colocaria fim à hegemonia do A320 nas duas principais empresas do grupo, a Lan e a TAM. A Boeing prevê que o mercado de corredor único poderá representar 84% dos pedidos, em razão do surgimento de novas empresas aéreas e do crescimento de mercados regionais pouco explorados, em especial entre cidades médias. “A economia em rápido crescimento, com aumento da renda e novos modelos de negócios, tem feito com que o tráfego de passageiros na América Latina cresça a uma taxa anual de 6,9%”, avalia Randy Tinseth, vice-presidente de Marketing da Boeing Commercial Airplanes. O crescimento da América Latina também tem levado as empresas aéreas a modernizarem suas frotas, que hoje estão entre as mais novas do mundo, com idade inferior aos 9 anos.

Embora hoje a maior parte do tráfego aéreo internacional na América Latina seja regional, Estados Unidos e Europa ainda são os principais mercados para as empresas da porção centro-sul do continente. Porém, com a forte concorrência de empresas estrangeiras, as linhas aéreas latinas têm apostado na renovação constante da frota de longo curso, com maior demanda por aeronaves bimotoras, em especial o Boeing 777. A Lan tem obtido grande sucesso, também, com o Boeing 767, do qual é atualmente uma das maiores operadores globais.

O mercado para aviões de corredor duplo de médio porte, categoria em que estão os Boeing 767 e 787, assim como o A330, deverá ter o maior crescimento na América Latina, com mais de 300 pedidos para os próximos 20 anos. A Airbus, aliás, estuda remotorizar o A330 para competir diretamente com o 767 e o 787 em mercados regionais como a América Latina e a Ásia, onde o modelo possui grande participação do mercado. Já a família 777 mantém domínio global, sendo atualmente o principal avião de grande porte e longo curso da maior parte das empresas aéreas. Com a expansão das rotas das empresas latinas para novos e distantes destinos, ou mesmo a consolidação de mercados de grande capacidade, mantém o “triplo sete” como o modelo com maior potencial na região. A Airbus, no entanto, prevê iniciar uma agressiva campanha para promover o A350, objetivando não apenas o mercado do 777 como também o dos Boeing 767 e 787. O mercado combinado entre aviões de duplo corredor de portes pequeno e médio é superior às 400 unidades e representa mais de US$ 100 bilhões, praticamente metade do valor estimado para o mercado de aeronaves de corredor único.

Mesmo divergindo em números gerais, Airbus e Boeing não veem um amplo mercado para o A380 e o 747-8I, respectivamente. Estão previstos entre 30 e 40 superjumbos em toda a região nas próximas duas décadas. Segundo analistas, um dos motivos dessa baixa demanda é a dinâmica de voos da América Latina, onde poucos mercados exigem o uso de aeronaves de grande porte, que, normalmente, já são atendidos por empresas estrangeiras com maiores frotas e maior rede de distribuição global. Ademais, entre os pontos em comum entre todos os países latinos da região está o destino de seus passageiros: os principais mercados internacionais são Miami, Orlando, Nova York, Madrid, Londres e Paris, bem atendidos por aeronaves de menor porte.

Já o mercado de carga deverá ter um crescimento mais modesto quando comparado às perspectivas globais. A previsão é que sejam vendidos na região até 150 novos cargueiros. O motivo está no modelo de negócios, que tende a importar mais bens manufaturados e exportar commodities, que requerem em geral o uso de navios, por seu volume e peso.

Protótipo 3 do CSeries da Bombardier iniciou testes em voo

Roll-out do E-175 modernizado

Do outro lado, o mercado regional é um dos mais promissores, podendo representar até 11% da demanda mundial nos próximos 20 anos, atrás apenas de Europa (20%) e China (16%). Porém, uma das peculiaridades do mercado latino é a participação de jatos e turbo-hélices, que praticamente dividem os pedidos. A expectativa é que a América Latina absorva 600 unidades de cada tipo. O crescimento de economias de países territorialmente pequenos, como o Paraguai, representa grandes oportunidades para modelos turbo-hélice, devido ao baixo custo operacional e à capacidade de operar em aeroportos com pouca infraestrutura. A ATR possui grande participação em toda a região, com destaque ao mercado brasileiro, que hoje conta com a maior frota global. A família ATR ajudou a consolidação da então TRIP Linhas Aéreas no interior brasileiro, o que tem sido expandido após a fusão com a Azul. A perspectiva de crescimento do mercado também tem atraído a Bombardier, que espera alavancar as vendas do QSeries. Da mesma forma, o fabricante canadense vem aumentando sua campanha na região para promover o CSeries, que promete criar um novo patamar em termos de economia e conforto. Porém, a Embraer ainda possui o domínio quase absoluto do segmento em toda a região, com a família E-Jet voando em diversos países. A empresa, aliás, acaba de fazer o roll-out do E-175 modernizado, com uma série de refinamentos aerodinâmicos que proporcionaram uma redução no consumo na ordem de 6%, para manter a família E-Jet competitiva até a chegada dos novos E2-Jet. A previsão da Embraer é preservar sua liderança com a nova família E2. Segundo os estudos divulgados pela empresa, os jatos E2 sofrerão algumas alterações, atendendo também à demanda da região. Reduzida a apenas três membros (E175-E2, E190-E2 e E195-E2), os modelos terão 20% mais capacidade, servindo o mercado entre 90 e 130 assentos. A Bombardier espera atender justamente o mercado entre os novos E195 e os A319 e 737-7, que possuem certa demanda em países como o México.

O consórcio SuperJet Internacional, formado pela italiana Alenia com a russa Sukhoi, mantém o interesse de ingressar na América Latina, com seu SSJ100. Na região, apenas a mexicana Interjet possui um pedido firme para 20 unidades, com cinco aviões já em operação. A Superjet enfrenta, além da concorrência de Embraer e Bombardier, a grande desconfiança das empresas com relação ao suporte pós-venda de produtos do leste-europeu. Mesmo com o apoio de marketing e vendas realizados pela Alenia, o SSJ-100 não obteve nenhuma nova encomenda na América Latina. Quem também não obteve sucesso na região é a Antonov com seus An-148, que, mesmo atendendo às necessidades operacionais de inúmeras empresas aéreas, não conseguiu convencer nenhum futuro operador com relação à sua viabilidade econômica e às garantias para manutenção.

Os chineses, por sua vez, vêm apostando nos mercados menos desenvolvidos para emplacar seus modelos. O primeiro negócio foi fechado com a Bolívia, que possui 2 Xian MA60 em serviço, com outros dois encomendados. Atualmente, a Xi’an Aircraft vem promovendo em alguns países o novo MA700, com alguns interessados. A Comac também aposta na América Latina para vender o C919, que deverá ser o primeiro grande avião comercial inteiramente projetado na China. Por possuir grande parte dos sistemas ocidentais, incluindo os motores, produzidos pela CFM, analistas acreditam que países como Venezuela e Equador poderão se tornar os primeiros clientes ocidentais do modelo.

A América Latina continua sendo um dos maiores mercados para aviação executiva, com a previsão de que sejam entregues mais de 1.000 novos aviões até 2022, número que pode passar dos 2.300 até 2032. Atualmente, a região conta com pouco mais de 1.600 aviões executivos, entre jatos e turbo-hélices. Aproximadamente 12% das entregas em 2012 foram feitas na região, sendo que, desse total, a maioria destinadas a operadores do Brasil e do México. O crescimento das economias latinas tem favorecido a expansão internacional das empresas da região, fenômeno que impulsionou a aviação executiva de países como o Brasil e o México, que possuem as maiores frotas de jatos executivos no mundo depois dos Estados Unidos. Ainda que historicamente ambos os países contem com uma importante frota de aviões privados, nos últimos anos houve uma procura crescente por modelos a jato e de longo curso. Hoje modelos como Gulfstream 550, Falcon 7X e Bombardier Global são presença constante nos aeroportos dos dois países.

Com novo representante no Brasil, a Bombardier continua com forte presença no mercado latino, sobretudo pelo sucesso da família Learjet. O fabricante canadense, a propósito, promove a primeira turnê do novo Learjet 75 pela região, com escalas no México, Panamá, Colômbia, Guatemala, Brasil e Chile. Durante a passagem pelo Brasil, no hangar da Líder Aviação, em Congonhas, o engenheiro Jean-Christophe Gallagher, vice-presidente de Marketing da Bombardier Business Aircraft, conversou com AERO. “Fizemos uma viagem rápida e confortável de Manaus a São Paulo no nível de voo 450”, relatou o executivo enquanto mostrava configuração das poltronas, que permitem ao passageiro praticamente deitar, e também o sistema individual de entretenimento e comunicação de bordo. “O Lear 75 recebeu winglets, motorização mais potente e aviônica renovada em relação ao Lear 45, tornando-o ainda mais econômico sem perder o espaço interno”, comparou Gallagher.

O Learjet 75 realizou sua primeira turnê pela América Latina

O crescimento do mercado favoreceu também a Embraer, que, na última década, ampliou sua participação na aviação executiva e tem obtido um excelente resultado na América Latina. O Phenom 100 e o Phenom 300 ganham espaço na região, tradicionalmente dominada por modelos Cessna, Bombardier e Hawker. Ainda assim, a Cessna mantém o otimismo com relação à região, baseado especialmente em sua tradição e na relação dos clientes com a marca. “A América Latina tem sido tradicionalmente uma forte região para Cessna e temos uma relação duradoura com os nossos clientes aqui. A família Citation supera [em números] os próximos três concorrentes somados”, diz Kriya Shortt, vice-presidente sênior de Vendas da Cessna. “Estamos empenhados em manter a nossa liderança regional por meio de produtos e serviços superiores”. O Brasil continua sendo o maior mercado para a Cessna, que detém praticamente a metade do mercado de jatos leve e médios.

Já o mercado de monomotores que, no passado, chegou a ser sinônimo de aviões Cessna, hoje é praticamente dominado pela Cirrus. Fabricantes como Piper e Beechcraft mantêm uma participação relativamente menor em todo o mercado latino, mas ainda de grande importância para os negócios globais das marcas.

Cirrus praticamente domina mercado de monomotores homologados

A definição do bilionário Projeto F-X2 estabeleceu um natural arrefecimento de ânimos na América Latina na aviação militar. Embora abra boas perspectivas para a Saab buscar novos compradores na região, a escolha do Gripen NG como novo caça brasileiro fecha um ciclo de negociações exaustivas para o início de uma nova fase do projeto – justamente desenvolver o avião –, criando, assim, um período de “entressafra”, por assim dizer. Neste contexto, analistas acreditam que a Dassault perdeu definitivamente a chance de ter um comprador latino-americano para o Rafale, especialmente em função do seu elevado custo unitário e da falta de um player político regional.

O Brasil manteve, ao longo das décadas, investimentos modestos em aviação militar, mas, ainda assim, num ritmo continuado e que permitiu o desenvolvimento de novos aviões, como o Super Tucano. Atualmente, o modelo é um dos líderes no segmento e conquistou diversos países latinos, graças à sua capacidade de combate antiguerrilha e ao peso político e econômico do Brasil na região. O Super Tucano também vem colecionando vitórias em combate, sendo hoje um dos principais vetores da Força Aérea da Colômbia no combate às Farc. A Embraer continua trabalhando com governos locais para fornecer a plataforma do Super Tucano, incluindo a versão armada e de treinamento.

Embraer e Lockheed Martin brigam pelo mercado de cargueiros táticos

Outro projeto brasileiro que tem conquistado os vizinhos é o KC-390, que poderá se tornar o substituto natural do veterano C-130 Hercules na região. Com capacidade operacional similar, o KC-390 ainda possui a vantagem de contar com apoios governamentais, em especial quanto à liberação de crédito para países da América Latina. Porém, a Lockheed vem trabalhando para manter seu avião na região, tendo promovido o C-130J em alguns países, como o Chile, que tem investido constantemente na renovação de seus meios, em especial com material americano. Na década passada, a Lockheed venceu com o F-16 o contrato para o fornecimento de novos caças para a Força Aérea do Chile. Recentemente, Santiago também confirmou a compra de alguns KC-135.

O consórcio Airbus também tem intenções de vender o A400M na região, oferecendo o modelo como uma opção aos C-17 Globemaster III, que possuem restrições de venda, uma vez que qualquer acordo de exportação deve ser autorizado pelo Congresso norte-americano. Ainda que ambos os modelos estejam distante da realidade da maior parte das forças aéreas da região, a Airbus acredita que países como o Chile ou o México poderão no futuro optar pelo A400M.

Mesmo a América Latina tendo um histórico de pouco investimento em assuntos militares, a última década assistiu a uma escalada de compras, inicialmente lideradas pela Venezuela. O país, na gestão do presidente Hugo Chavez, aproximou-se estrategicamente da Rússia, que voltou a fechar grandes negócios na região, incluindo contratos com parceiros da chamada “América Bolivariana”, reunindo Equador e Bolívia, que possuem alinhamento político com Caracas.

Alguns fabricantes, como a israelense IAI, têm apostado na modernização de vetores antigos em toda a região. Países como a Argentina, que dispõem de uma frota obsoleta, podem se tornar um importante mercado para aviões remanufaturados e modernizados. O mesmo ocorre com relação a países da América Central, que trabalham com orçamentos apertados e pouco ou nenhum recurso para a defesa de suas fronteiras, em especial contra o narcotráfico.

Por Edmundo Ubiratan

Publicado em 29/03/2014, às 00h00 - Atualizado em 11/11/2014, às 11h33

+lidas